派遣の仕事は交通費が出たり出なかったり、求人によって様々です。

しかし、大半の派遣社員は交通費は出ていないのではないでしょうか。

派遣社員は時給が高い分、交通費が時給に上乗せされていると聞きますが、その場合、交通費は非課税になるのでしょうか。非課税になる条件や、自分で非課税にしたい場合などについても気になりますよね。

今回は派遣の交通費について、交通費の非課税限度額や非課税の対象になるかの確認方法、結局交通費ありとなしではどっちがお得か、扶養に入っている人は交通費が年収に含まれるのかなど詳しく説明します。

2020年4月から派遣にも交通費が支払われるようになる可能性大!

「正社員なら交通費が出て当たり前、その他の人は求人によって違う」と思っている人は多いのではないでしょうか。

しかし、法律では雇用形態に関わらず、交通費は義務づけられているものではありません。

民法では以下のように述べられています。

民法第485条

弁済の費用について別段の意思表示がないときは、その費用は、債務者の負担とする。ただし、債権者が住所の移転その他の行為によって弁済の費用を増加させたときは、その増加額は、債権者の負担とする。

上記に「弁済」という言葉がありますが、弁済とは「自分の義務を実行し、果たすこと」を言いますので、労働者の場合は「労働すること」です。

つまり、働くことに関する費用については、会社側が「交通費一部支給」などと別段の意思表示をしない限りは、労働者が自分で負担するべきもになります。

ところが、2020年4月から派遣法改正に伴う「同一労働同一賃金制」の施行により、ほとんどの派遣会社で交通費が支払われることとなるのです。

以前は、正社員にのみ特別な理由なしに交通費が支給され、派遣社員に支給されないという状況でした。しかし、この法改正によって派遣社員にも交通費を支給するよう見直しを求められるようになったのです。

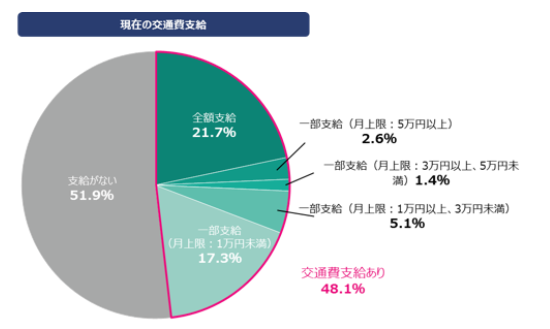

派遣の交通費支給割合

派遣の交通費支給割合はどのくらいなのでしょうか。

「はたらこねっと」や「バイトル」などの、総合求人情報サイトを運営するディップ株式会社で行った、派遣社員に対するアンケート結果を見てみましょう。

「交通費の支給がある人」は約5割です。

一部支給の人は26.4%いるので、全額支給の割合と大差はありません。

他の調査も見てみましょう。

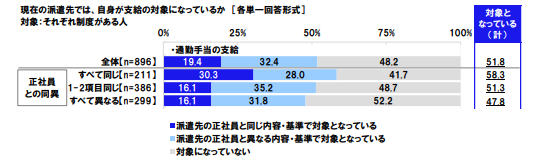

日本労働組合総労働会(JTUC)では、全国の20歳から69歳までの派遣労働者(民間企業勤務)1,000名に対して、交通費の支給などの実態調査を行いました。(参考:日本労働組合総連合会「派遣労働者に関する調査2019 」)

なお、回答者は以下の3つの分類に分けられています。

- 派遣先の正社員と「労働時間・業務内容・業務の責任」がすべて同じ人

- 1~2項目が同じ人

- 「労働時間・業務内容・業務の責任」のすべて異なる人

通勤手当が「支給の対象になっている」人は全体で51.8%と、半数以上を占めていて、2人に1人は交通費の支給がされている状態です。

私の時は派遣社員の交通費はなくて当然だったのですが、今は派遣の求人を見ても交通費支給の案件は沢山ありますよね。

派遣社員の交通費分を非課税にすることは可能?

派遣社員は交通費が支給されないケースも多く、「時給に含まれている」と言われていますが、実は「交通費が時給に含まれている」のであれば、交通費分については課税する必要があります。

「課税されたことなんてない気がする…」と思う人もいるでしょう。

交通費は、非課税にすることもできるのです。ここからは、交通費が非課税となる金額や、課税対象となる金額について説明します。

通勤交通費は一定の限度額まで非課税となっている

毎日の通勤にかかる交通費は、一定の限度額まで非課税となっています。

ただ通勤交通費と言っても、電車で通っている人もいればマイカー通勤の人もいますし、中には両方使っているという人も当然いるでしょう。

ここではパターン別に、非課税となる範囲を見ていきます。

役員や使用人に通常の給与に加算して支給する通勤手当や通勤定期券などは、一定の限度額まで非課税となっています。

(参考:国税庁「電車・バス通勤者の通勤手当」)

公共交通機関で通勤している人の場合

公共交通機関で通勤している人の場合、非課税となる限度額は1か月で15万円です。

通勤交通費が一ヵ月で15万円を超える場合、超えた分は課税対象となるため、交通費が月17万円の人は、超過した2万円が課税の対象となってしまいます。

また、非課税になる限度額は通勤にかかる「運賃・時間・距離」などが、最も経済的かつ合理的な経路または方法で通勤した場合の定期券などの金額です。

たとえば自宅の最寄り駅であるA駅から、会社の最寄り駅のB駅まで片道10分、運賃200円の地下鉄に乗って通勤するのと、バスの方が空いているからと言って多少遠くても片道30分かけて、運賃300円のバスに乗って通勤した場合では、「最も経済的かつ合理的な方法」は言うまでもなく地下鉄の方になります。

このように「経済的かつ合理的な経路・方法」は、地下鉄・電車・鉄道などの公共交通機関で通勤する全員に言えることなのですが、新幹線鉄道を利用した場合、グリーン料金が含まれないという点には注意しなければなりません。

自転車通勤・マイカー通勤している場合

自転車・マイカーで通勤している人の場合、非課税となる限度額は「片道の通勤距離」によって異なります。

また自転車通勤の場合に気をつけなくてはいけないのは、駐輪場の代金は含まれないことです。

以下の表を見てみましょう。(参考:国税庁「No.2585 マイカー・自転車通勤者の通勤手当」)

| 自転車・マイカーなどで通勤している人の 非課税となる1か月当たりの限度額 |

|

| 片道の通勤距離 (通勤経路に沿った長さ) |

1か月当たりの限度額 |

| 2㎞未満 | (全額課税) |

| 2㎞以上 10㎞未満 | 4,200円 |

| 10㎞以上 15㎞未満 | 7,100円 |

| 15㎞以上 25㎞未満 | 12,900円 |

| 25㎞以上 35㎞未満 | 18,700円 |

| 35㎞以上 45㎞未満 | 24,400円 |

| 45㎞以上 55㎞未満 | 28,000円 |

| 55㎞以上 | 31,600円 |

表のとおり、2キロから10キロ未満の場合は4,200円、10キロを超えると5キロ単位で限度額が増えていきます。

片道の通勤距離が2キロ未満の人は限度額はなく、全額課税対象となるので注意必要です。

公共交通機関+自転車やマイカーの両方で通勤する場合

「自宅から最寄り駅までが遠いので、マイカーで最寄り駅まで行ってから電車に乗り換えて通勤する」というように、公共交通機関も使うし自転車・マイカーも使うという人の場合はどうなるのでしょうか。

この場合の非課税となる限度額は、自転車やマイカーを使用した場合にかかる金額と、公共交通機関でかかる定期代などの金額(経済的かつ合理的な方法で)を足して月15万円までです。

たとえば電車の定期代が月9万円・マイカーで通勤する費用が月5万円の場合、1ヵ月で14万円になるので課税対象となるものはありません。

しかし電車の定期代が月9万円、マイカー費用が月7万円かかる場合は、1ヵ月の合計金額が16万円なるので、超過した1万円分が課税対象となるのです。

POINT公共交通機関の1か月の定期券代+マイカー・自転車の片道の距離に応じた限度額=15万円以下なら非課税、15万円以上なら超過分は課税対象

非課税対象になるかは給与明細の項目をチェック

派遣の場合、時給に交通費が上乗せされていることも多く、求人を見て派遣会社に問い合わせた際に「交通費を含めた時給です」と言われたりするので、年末調整でどうなるのか分からないという人も多いのではないでしょうか。

しかし自分の交通費が非課税対象になるかは、給与明細の項目をチェックすると分かります。

ポイントは「交通費」という名目で記載があるかどうかです。

給与明細に「交通費」と記載がある場合

給与明細に「交通費」という項目が記載されている場合は、年末調整で還付される可能性が高いです。(参考:エン派遣「派遣の通勤交通費は非課税になる?」)

また、実際に交通費の支給はなくても、派遣会社の中には「交通費非課税制度」といった制度を設けているところがあり、「通勤交通費証明書」などの証明で「交通費」として非課税扱いしてくれる場合もあります。

派遣会社に「交通費は年末調整で還付されますか」「交通費非課税制度はありますか」と率直に聞いてみるのが一番でしょう。

給与明細に「交通費」という記載が無い場合

給与明細に「交通費」が記載されていない場合は、源泉徴収の対象となり年末調整で交通費分も含めて課税されます。

では、交通費の実費分は確定申告を行えば非課税にすることができるのでしょうか。

実際に派遣会社の中には「通勤交通費証明書」を発行し、「これを持って自分で確定申告をしてみて下さい」と言うところもあるようです。

しかし交通費を非課税とせずに「給与」という項目で給与明細が発行されているる場合は、実費分の交通費を非課税とするのは難しいのが現状でしょう。

実際に、ある派遣社員(請求人)が交通費の実費額に対して、源泉徴収税額の還付を求める申告をしたところ「非課税所得となる通勤手当には当たらない」とされた判例があります。

非課税とされる「通常の給与に加算して受ける通勤手当」とは、通常の給与とは別に支給されている場合の通勤手当等を意味すると解されているが、請求人の場合、本件各証明書の記載内容からも明らかなとおり、通常の給与とは別に通勤手当等が支給されていないから、本件各通勤費相当額は、非課税となる通勤手当等には該当しない。

(以下省略)

通常の給与に加算して通勤手当等が支給されていない場合には、たとえ通勤者が通常の給与のうちから通勤費相当額を負担したとしても、給与所得の金額の計算上、当該通勤費相当額を、非課税所得として給与等の収入金額から除外することはできないと解される。

上記の判例のように、確定申告では還付されない可能性の方が高いので、給与明細に「交通費」という記載がない場合は注意が必要です。

交通費あり、なし、結局どっちが得なの?

そもそも「交通費支給」にはからくりがあります。

そのからくりとは、派遣先から貰っている派遣料金の分配が変えているのです。

例えば、派遣先から派遣会社へ支払われている「派遣料金が2,100円」で、派遣会社からスタッフに支払われている料金が「時給1,400円」の仕事を 「交通費あり」としたとします。

すると、時給を「1,400円」から100円下げた「1,300円」に設定するというケースが多いのです。

このように、交通費のあり・なしについては一概「こっちがお得」とは言えないのが実情となっています。

また、交通費は一部支給や全額支給など、求人によって異なりますし、給与の中に「交通費」という項目があり、非課税として扱ってくれるかどうかによっても変わります。

例えば、以下の2つの条件で比較してみましょう。

-

- 交通費1万円迄支給(定期代8,600円)、実働8時間、時給1,350円の仕事

- 交通費なし、実働8時間、時給1,400円の仕事

2つの差は1日で400円、月21日勤務とすると、1か月で8,400円の違いです。

1か月にかかる定期代が8,600円なので、この場合は交通費ありを選んだ方が200円だけ得ということになるでしょう。

しかし、時短勤務の場合ではどうでしょうか。

1日実働4時間の時短勤務だった場合、差額は1日たった200円になり、1ヶ月で4,200円ですので、この場合は交通費ありを選んだ方が4,400円も得になります。

時短勤務の場合は労働時間が短いだけに、交通費ありの方が得する人も多いのです。

このように、計算してみるとどっちがお得かがだいたい分かりますが、給与明細に「交通費」の記載があるかないかでも変わるので、詳しくは派遣会社に相談してみましょう。

交通費は年収に含まれる? 交通費に関するQ&A

交通費には非課税となる限度額があることと、限度額を超えた分の交通費は給与として課税されることが分かりましたね。

それなら結局のところ交通費ありとなしとどっちが得なのでしょうか。

また、配偶者や親の扶養内で働いている人の場合、扶養から外れないように働きたいものですが、交通費は年収に含まれると考えた方が良いのか知りたい人も多いでしょう。

ここからは交通費について様々な質問に答えていきます。

扶養内で働く場合の交通費は年収に含まれる?

扶養内で働く人の場合、交通費は年収に含まれるのでしょうか。

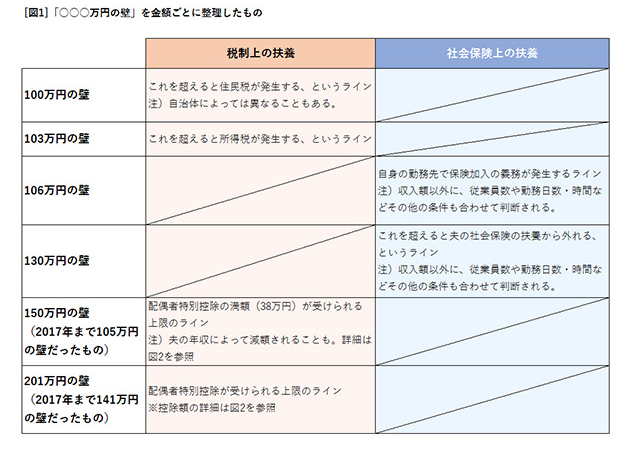

そもそも扶養内で働く場合は「103万円の壁」や「130万円の壁」など沢山の壁を意識しなければなりませんので、よく分からないという人の方が多いでしょう。

扶養を考える際は「税制上の扶養」と「社会保険上の扶養」の2つに分けて考える必要があります。

税制上の扶養では、住民税・所得税が発生するラインや、配偶者特別控除を受けられるか、社会保険上の扶養では、社会保険の加入義務が発生するラインや、社会保険の扶養から外れるラインに関わっているのです。

エン派遣に非常に分かりやすい図があったので見てみましょう。

(図:エン派遣「2019年版/扶養控除・扶養内について簡単にわかる!」)

上記の図のように「税制上の扶養」と「社会保険上の扶養」の2つに分けて記載があると、非常に分かりやすいですよね。

POINT

税制上の扶養:住民税・所得税・配偶者特別控除に関係

社会保険上の扶養:社会保険の加入義務・社会保険の扶養から外れることに関係

結論から言うと「税制上の扶養」では、交通費や通勤手当は年収に含まれません。(ただし非課税となる限度額を超過した場合、超過分は年収に含む)

ですから年収(総支給額)が103万円未満であれば、配偶者控除を受けることが可能です。

しかし「社会保険上の扶養」では、交通費も年収に含まれます。社会保険料は課税・非課税に関わらず、交通費込みの年収で計算されるのです。

年収(総支給額)が130万円を超えると、社会保険の扶養から外れてしまいますので気を付けましょう。

ちなみに社会保険料の計算は、交通費だけでなく、会社から支給される通勤手当・家族手当・住宅手当・地域手当などすべてを含めた年収で計算されます。

交通費が高ければ高いほど、社会保険料も比例して高くなるということです。

結論税制上では、交通費や通勤手当は年収に含まれない(課税分のみ)

社会保険料は、交通費も年収に含まれて計算される

リクルートスタッフィングで起きた交通費による裁判って何?

大手派遣会社リクルートスタッフィングと派遣社員の間で、交通費をめぐっての裁判が行われました。

判決はまだ出ていませんが、実際に起こっている裁判です。

「派遣にも通勤手当を」 リクルート関連会社を提訴

(2018年2月7日17時43分)

正社員に支払う通勤手当を払わないのは違法だとして、人材派遣会社リクルートスタッフィング(東京)の元派遣スタッフの男性(46)が、未払い交通費約72万円を同社に求める訴訟を7日、大阪地裁に起こした。

訴状によると、大阪府富田林市の男性は2014年9~昨年6月、同社の有期契約の派遣スタッフとして輸送会社の府内事業所など5カ所で勤務。時給は1100~1350円で、1日あたりの交通費往復1180~1580円は自己負担だった。

男性側は通勤手当で正社員と差をつける合理的な理由はなく労働契約法に違反する、と主張している。

同社は「派遣スタッフは通勤費用も勘案して給与額を設定している。訴訟については訴状が届いておらずコメントできない」としている。

(引用:「朝日新聞デジタル」)

この判決がどうなるかはまだ分かりませんが、「昔は派遣社員に交通費支給なしが当たり前だったんだから、今更言っても…」という人も多いかもしれません。

2020年の同一労働同一賃金で、少しでも交通費が出ることを期待したいです。

できるだけ交通費支給ありの派遣先を探そう

今回は交通費について説明しました。

ここまでの記事をまとめてみましょう。

まとめ

- 雇用形態問わず、交通費は義務づけられているものではない

- 公共交通機関で通勤している人の場合、非課税となる限度額は1か月で15万円

- 自転車・マイカーで通勤している人の場合、非課税となる限度額は「片道の通勤距離」によって異なる(2キロ未満は全額課税対象)

- 公共交通機関とマイカー・自転車通勤の人の場合は、両方の金額を足して15万円以下なら非課税、15万円以上なら超過分は課税対象となる

- 給与明細に「交通費」という項目がある場合は、年末調整で還付される可能性が高い

- 給与明細に「交通費」という項目がない場合、源泉徴収の対象となり交通費分も含めて課税される。この場合は実費分の交通費を非課税とするのは難しい

- 交通費あり、なしどっちが得かは、派遣会社に相談するのが一番良いが、時短勤務の場合は交通費ありの方が得することも多い

- 扶養に入っている人の場合、税制上の扶養では、交通費や通勤手当は年収に含まれないが、社会保険上では交通費も年収に含まれる

- 2020年の働き方改革「同一労働同一賃金」で派遣社員に交通費が支給される可能性がある

派遣社員に限らず、交通費は出るに越したことはないですよね。

ただ交通費が支給されても「給与明細上で」どう記載されているのかが重要ですので、仕事を紹介された時は聞いてみると良いでしょう。

また長年働いているからそろそろ時給を上げてほしい、という人は、交通費の交渉をしてみるのもおすすめです。

現在は2人に1人が交通費支給ありの仕事に就いていますから、今交通費を貰えていない人は、交通費ありの求人が豊富な派遣会社に変えてみると良いですね。

アデコを使って派遣で働くってどう?会社概要や口コミ・評判まとめ。求人数がかなり多いのが強み。

エン派遣の口コミ・評判まとめ。一括検索できるメリットと二度手間というデメリットがある点に注目